外媒:A股将像1980年代美股一样大爆发(图)2015年02月27日 00:05 来源:凤凰财经综合

来自:MACD论坛(bbs.shudaoyoufang.com)

作者:XYP318318

浏览:7256

回复:3

马上注册,结交更多好友,享用更多功能,让你轻松玩转社区。

您需要 登录 才可以下载或查看,没有帐号?立即注册

x

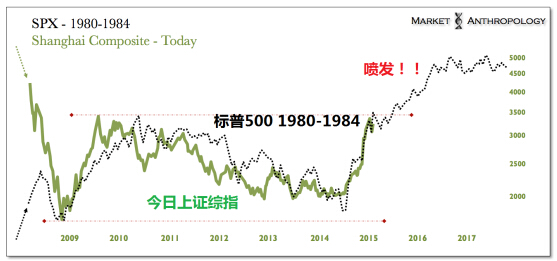

凤凰财经综合2月27日消息,据Market Anthropology 24日刊文称,美联储主席沃克尔1980年代为美国经济去除了持续的高通胀,为美股爆发打下基础,而习近平主席过去两年在中国打击根深蒂固的腐败,对中国股市将有类似的影响。

走势图 截至2月26日收盘,沪指报3298点。从上图可以看出,与美股1980年代的突破上涨相似,上证综指目前居于2009年高位下方,巩固过去三个月的涨势。尽管中国股市春节休市,我们预计上证综指将像山羊、绵羊或公羊一样继续攀升,攀登“担忧之墙”超越六年高位。 上证综指去年表现不错,整个一年上涨了60%,多头推力又是哪些呢? 如同我们去年12月的报告,我们认为看空者对中国明显的增长放缓做了过度推断,而对中国国家主席习近平的主要改革倡议,则没有给予足够的建设性考量。这些措施通过加强治理改革金融体系和经济模式,而没有采纳专家一致认同的长期而痛苦的“再平衡”药方。 增长放缓、信贷收紧、经济“再平衡”,这三大担忧每周都会出现在研报和市场头条中,不可避免的结论只有一个:投资者们,小心了!因为中国将“堕落”。代表人物有大空头查诺斯、学界精英佩蒂斯和克鲁格曼,看空中国似乎被“做成铁案”。很多担忧近期成为现实,过去一年中国经济数据不断恶化,似乎多米诺骨牌已经开始倒下,中国股市也将不可避免的走软。 尽管批评人士将中国央行近期推行的宽松措施视为推迟或甚至恶化了不可避免的崩溃,我们更倾向于站在近期历史(过去30年)的一边,历史一再显示,中国经济一贯超出预期,将巨大的混合体系由计划经济转向市场经济,没有什么不可能。 此外,美股曾历史性的盘整和爆发,现在事后看来,全面的政策影响市常美联储主席沃克尔1980年代为美国经济去除了持续的高通胀,而习近平主席过去两年在中国打击根深蒂固的腐败。尽管两国经济顽疾和药方迥异,两人都在一段时间里遏制住了体系,为各自经济和市场的下一阶段发展打下基矗与美股1980年代的突破上涨相似,上证综指目前居于2009年高位下方,巩固过去三个月的涨势。尽管中国股市春节休市,我们预计上证综指将像山羊、绵羊或公羊一样继续攀升,攀登“担忧之墙”超越六年高位。

|